W 2015 r. do użytku oddano około 642 600 m2 nowoczesnej powierzchni biurowej w Polsce, w tym prawie 156 500 m2 w IV kw. Największymi obiektami wprowadzonymi na rynek w 2015 r. były Postępu 14 (34 300 m2), Royal Wilanów (29 800 m2), Domaniewska Office Hub (27 000 m2) oraz Multimedialny Dom Plusa (22 700 m2) w Warszawie, Business Garden w Poznaniu (40 500 m2), Dominikański we Wrocławiu (35 700 m2) oraz Alchemia II w Gdańsku (21 500 m2). W aktywnej budowie pozostaje kolejne 1 479 650 m2 biur, z czego około połowa powstaje w Warszawie.

Współczynniki powierzchni niewynajętej w Polsce są zróżnicowane. W ciągu roku współczynniki pustostanów na większości rynków regionalnych (poza Warszawą) notowały niewielkie kwartalne zmiany i ustabilizowały się nieco poniżej poziomu z IV kw. 2014 r. w Krakowie, Wrocławiu, Trójmieście, Katowicach, Łodzi oraz Lublinie. Nieznaczny wzrost wskaźnika w tym okresie zarejestrowano w Poznaniu (+2.2 p.p.) oraz Szczecinie (+2.6 p.p.). W 2016 r., wraz z wejściem na rynek około 500 000 m2 nowej powierzchni biurowej, spodziewane są jednak presje zwyżkowe. Sytuacja ta dotyczyć będzie w szczególności Krakowa, Wrocławia, Trójmiasta oraz Łodzi. W Warszawie wskaźnik pustostanów zanotował nieznaczny spadek; na koniec 2015 r. wyniósł 12,3% (15,8% w COB, 11,9% na Obrzeżach Centrum oraz 11,8% Poza Centrum). Jednak, jeżeli wykluczony zostanie długoterminowy wakat powyżej dwóch lat, wskaźnik pustostanów w Warszawie wynosi 8,5%. Spodziewamy się wzrostu współczynnika powierzchni niewynajetej wraz z wejściem na rynek nowej podaży w 2016 r.

2015 r. był niezwykle aktywnym okresem na rynku biurowym w Warszawie. Popyt sięgnął rekordowych 834 000 m2, co stanowi 36% wzrost w porównaniu do 2014 r. Na ten wynik w największym stopniu wpłynęły nowe umowy oraz odnowienia dotychczasowych kontraktów. W 2015 r. zawarto szereg znaczących transakcji takich jak przednajem na 21 100 m2 w Warsaw Spire, nowa umowa PZU na 17 500 m2 w Konstruktorska Business Center, odnowienie mBank na 17 500 m2 w Pałacu Jabłonowskich, odnowienie EY na 13 500 m2 w Rondo 1 oraz przednajem Aviva na 12,000 m2 w Gdański Business Center. Około 379 000 m2 wyniósł wolumen nowych umów w istniejących budynkach, kolejne 124 400 m2 dotyczyło przednajmów, natomiast 60 500 m2 przypadło na ekspansje. Popyt netto wyniósł 68% całkowitego wolumenu transakcji. Dobrą sytuację rynkową potwierdza również wysoki poziom absorpcji netto (prawie 280 000 m2 w 2015 r.). Uważamy, że popyt będzie się utrzymywał na wysokim poziomie także w 2016 oraz 2017 r.

2015 to kolejny rok dynamicznych wzrostów także na regionalnych rynkach biurowych. Całkowity popyt brutto poza Warszawą wyniósł 682 900 m2 (najwięcej w historii rynku), około 54% powyżej wolumenu zarejestrowanego w 2014 r. (444 600 m2). Najwięcej, bo blisko jedną trzecią tej powierzchni wynajęto w Krakowie (226 000 m2). Rynkiem o najwyższym wzroście wolumenu najmu był natomiast Poznań (65 000 m2, tj. ponad trzy razy więcej niż w 2014 r.). Tak dobra koniunktura w znacznej mierze podyktowana była największą dotąd liczbą dużych transakcji najmu powyżej 10 000 m2 (13 umów), które łącznie stanowiły około 28% zarejestrowanego wolumenu najmu. Kluczowym najemcą pozostawał sektor usług dla biznesu, który wygenerował łącznie około 56% popytu brutto. Największymi transakcjami minionego roku były: przednajem 24 000 m2 przez mBank w Przystanek mBank (Łódź) oraz 22 000 m2 przez Shell w Dot Office (Kraków), odnowienie 20 000 m2 przez IBM w Wojdyła Business Park (Wrocław), odnowienie i nowa umowa o łącznej powierzchni 17 100 m2 przez Capgemini w Quattro Business Park (Kraków), oraz przednajem 15 000 m2 przez State Street w Alchemia II (Gdańsk).

W Warszawie stawki czynszu nieznacznie spadły w ciągu roku, w Centrum z 22-24 € / m2 na 21-23,5 € / m2 / miesiąc. Stawki Poza Centrum wahają się od 11 do 18 € / m2 / miesiąc. Presja zniżkowa ma odzwierciedlenie głownie w czynszach efektywnych, które są średnio 15-20% niższe od stawek transakcyjnych, a dla kluczowych najemców pakiet zachęt może być jeszcze korzystniejszy.

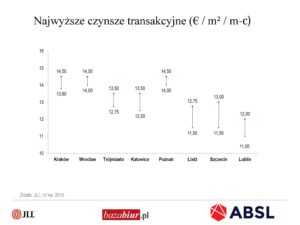

Natomiast w całym 2015 r. najwyższe czynsze transakcyjne na rynkach regionalnych pozostawały na relatywnie stałym poziomie. Według stanu na koniec roku wahały się one od €11 – €12 / m2 / miesiąc w Lublinie do €14 – €14.5 / m2 / miesiąc w Poznaniu, Wrocławiu i Krakowie. W związku z rosnącą konkurencją między projektami stawki te mogą ulec nieznacznemu obniżeniu jeszcze w 2016 r. Dodatkowym czynnikiem coraz silniej determinującym popyt, w tym w szczególności w miastach o największej planowanej podaży, będą bogatsze pakiety zachęt dla najemców.